中美貿易戰正式按下啟動鍵。至少在形式上看中美圍繞貿易戰問題進行的多次努力功虧一簣。在今年5月19日中美曾在雙邊經貿磋商發表的聯合聲明中提到,“雙方同意有意義地增加美國農產品和能源出口”。中國增加對美天然氣進口一度成為中國貿易談判中的重要籌碼。美國LNG進入中國的前景也一度十分明朗。隨著中美貿易戰時間節點臨近,被寄予厚望的中美天然氣合作歷經反復再次走向迷茫。

最近,頻繁的看到國內媒體報道 “天然氣成為制裁對象”的相關內容,然而事實可能并不是我們聽到的那樣。

據6月16日商務部發布的《關于對原產于美國的部分商品加征關稅的公告》,稅則號列為“27112100”的氣態天然氣出現此次商務部公布的“國務院關稅稅則委員會關于對美加征關稅商品清單清單二”中。商務部公告,中國將對“清單二”中來自美國進口的化工品、醫療設備、能源產品涉及2017年的美國進口金額約160億美元的商品加征25%的進口關稅,但是最終措施和生效時間將另行公告。

目前包括LNG在內的天然氣進口關稅稅率為0%(最惠國稅率),進口增值稅稅率10%。

隨著貿易對抗形勢持續緊張,油氣行業對于是否會對美國LNG可能加征25%的關稅,引發了兩種不同的理解。一種聲音認為,“美國沒有液化天然氣市場,購買美國天然氣,一般需要買家根據Herry Hub價格自付液化成本,所以對原產于美國的氣態天然氣征稅也相當于對中國進口美國的LNG加征關稅 ”;另一種觀點認為“LNG與氣態天然氣不同,到中國都是船運,因為不屬于氣態天然氣的范圍,不涉及加征關稅的問題”。

eo記者致電了海關專業人士,上述不具名人士認為,各地海關是根據最新國家海關總署實行的2018年的稅則號列來定監管條件,液化天然氣的稅則號為“27111100”與商務部公布的稅則號為“27112100”的氣態天然氣不同。“從稅則號來看,美國LNG并不在此次征收關稅的名單中。”美國的天然氣離開美國到達中國都是LNG液態形式。

也有業內人士認為,征收懲罰性關稅具體的解釋權和執行權都在政府手里,“摳字眼”沒有任何意義。

美國LNG難以承擔平衡中美貿易逆差的重擔

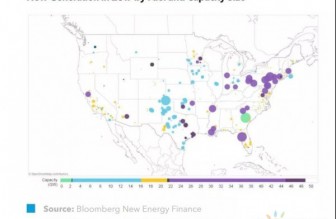

中美貿易戰自去年以來引發持續關注。美國方面一直希望將更多能源出口到中國來平衡貿易逆差,其中頁巖氣被寄予厚望。今年4月初,美國商務部長Wilbur Ross在公開場合表示,液化天然氣是解決美中貿易逆差的有效途徑之一。

雖然天然氣被美國賦予承擔平衡美中貿易逆差的重要使命,但是必須要看到,當前美國的天然氣難以承擔該重要使命。

據國家海關總署統計,2017年,我國進口天然氣6853.5萬噸,比2016年增加26.8%;價值1573.2億元人民幣,增長44.4%。其中 LNG進口量為3810.3萬噸,同比增長46.2%, 2017年從美國進口的LNG為 151.2萬噸,占LNG進口總量的4%,同比大幅增長6.6倍,但美國LNG在中國天然氣的進口占比中僅為2.2%。

美國天然氣在中美貿易總額中的占比微乎其微

國家海關總署的數據顯示,2017年中國從美國進口總值達到1.043萬億元人民幣,中國自美國進口LNG的總值為42.6732億元人民幣。進口美國LNG總值在中國進口美國的總進口額中的占比僅為0.04%。

去年11月,特朗普訪華,中美雙方關于LNG出口到中國簽署了多個框架協議。截止到當前,落地的僅有中石油與切尼爾公司(Cheniere)簽訂的價值約為110億美元LNG購銷協議。但是該購銷協議時間長達25年,分攤到每年,進口總額也微乎其微。

美國天然氣來到中國,最早時間追溯到2016年8月,至今不到兩年的時間。當時中海石油氣電集團接收了殼牌從美國Cheniere能源公司的Sabine Pass 液化和出口終端運送過來的LNG。盡管2017年11月,包括中石油、中國燃氣等多家企業與美國的LNG出口商簽訂了LNG框架協議,除了中石油,其它中國各家簽訂的LNG框架協議受基礎設施的限制當前也不具備落地條件。

與此同時,中國天然氣的新增需求與美國的出口能力匹配程度并不是很高。中國當前已經簽訂了約為4000萬噸/年的LNG進口合約,而美國當前已經投產和正在建設的LNG液化線的產能也大部分已經出售完畢。有國際機構預測,到2030年中國需要新增4000萬噸的LNG購買量。如果這部分量從美國尚未簽訂合同的出口量中購買,將能夠為美國額外帶來135億美元的收入。這一收入在當前中美兩國3750億美元的貿易逆差中,占比僅為3.6%。

來源:南方能源觀察

拓展閱讀:

成為全球第二大LNG進口國后,中國有哪些挑戰需要面對?

“三桶油”LNG業務已出現差異化發展態勢,暴露出基礎設施不足對進口LNG發展的制約,也引發了各界對天然氣供給安全的強烈關注。

2017年,受北方部分地區“煤改氣”政策力度加大疊加中亞管道氣供氣量出現部分短缺等多重因素影響,我國進口LNG量大幅提升,超過韓國成為全球第二大LNG進口國。

在此過程中,我國北方地區冬季LNG需求量大幅增長,導致了“三桶油”進口LNG業務出現較大的差異化發展態勢,暴露出基礎設施配套建設不足對我國進口LNG業務發展的制約,也引發了政府、企業和學界對保障國內天然氣消費市場供給安全的強烈關注。

盡管如此,從外部環境、內部市場、經營主體以及政策導向等方面綜合分析,我國進口LNG業務依然處于上升期,未來仍具有較為廣闊的發展空間。

我國躍居全球第二大LNG進口國

根據伍德麥肯茲公司最新統計數據披露,2017年我國LNG進口總量高達3830萬噸,超過韓國成為全球第二大LNG進口國,年進口量僅次于日本。

從購買類型看,2017年我國通過長期合約進口LNG量約為3030萬噸,較2016年增長22%,包括中海油與殼牌、中石油與殼牌、中石油與埃克森美孚、中石化與澳大利亞APLNG等長期合約;此外,通過現貨市場購買LNG總量飆升至800萬噸,較2016增長近4倍。

從增長幅度看,2017年我國LNG進口增量為1210萬噸,超過2012年日本福島核事故后880萬噸的全球單年LNG進口增量紀錄;LNG進口在我國天然氣供給組合中的占比也大幅增長,由2014年的11%翻倍增長至2017年的22%。從區域角度看,北方地區2017年LNG進口量大幅增長,山東、曹妃甸、天津和大連四大接收站合計同比增長率高達86%;東部沿海地區進口量同樣增長較大,如東、浙江、上海和啟東等東部LNG接收站合計同比增長率為65%;南方地區LNG進口則相對平穩,大鵬、福建、廣西、粵東和海南等LNG接收站合計同比增長率僅為13%。

政策因素是推動我國LNG進口快速增長的首要因素。近年來,我國社會經濟中對環境治理與綠色發展的呼聲日漸強烈,政府相繼出臺了《加快推進天然氣利用的意見》、新版《天然氣利用指導意見》等文件,努力將天然氣培育成為主體能源。

從價格方面看,在我國沿海等地區,由于近年來國際LNG市場價格有所降低,以進口LNG為氣源的部分天然氣供給相比國產天然氣和長輸管道引入的“中亞氣”,在價格上已具有一定競爭力。

從商業模式方面看,天然氣“點供”與分布式利用模式同樣推動了我國LNG進口增長。一方面,“點供”與分布式利用模式下,單個項目的投資規模小、LNG氣源廣泛且市場準入門檻相對較低,刺激了天然氣終端消費主體數量增加;另一方面,在“點供”模式下,LNG銷售價格受城市門站價格約束較為寬松,在供給側可能給LNG供應商帶來更高的效益,在需求側也大幅降低了天然氣終端消費對供氣商選擇轉換的成本。

基礎設施瓶頸亟待突破

與天然氣發展中存在的問題相似,我國進口LNG業務同樣面臨基礎設施建設不足的挑戰。

首先,進口LNG業務面臨儲氣庫建設嚴重滯后的影響。截至2017年12月底,我國已建成儲氣庫的天然氣儲備能力僅為100億立方米左右,約占國內天然氣需求總量5%以下。儲氣庫建設滯后導致我國天然氣市場在面對緊急情況時缺乏有效的供給接替,在冬季中亞管道進口天然氣供氣量不足時,直接引發2017年北方“氣荒”。而在此過程中,一方面,第四季度國內天然氣供給嚴重短缺,不得不在現貨市場購買大量LNG以滿足市場需求,既打亂了相關石油企業正常的進口LNG業務部署,還大幅拉高了我國進口LNG價格、從整體上增加了我國天然氣市場利用的成本;另一方面,為保障輸往京津冀地區的管道天然氣供給,鄂爾多斯和四川盆地等區域內的部分LNG生產企業因氣源受限而被迫減產,導致國內LNG市場價格在12月下旬飆升至超過1萬元/噸的高價區間,從長遠看同樣不利于我國進口LNG消費市場的擴展。

其次,進口LNG業務受終端接收能力有限以及區域分布不均等因素制約。從2017年全年我國全部LNG終端的總體情況看,其平均開工率高達70%,較2016年的51%有較大幅度提升;但從冬季北方地區部分接受終端的生產實踐看,為應對“氣荒”,中海油天津浮式LNG項目將短期接收能力提升至440萬噸/年水平,較夏季幾乎翻了一番;中石化山東LNG終端和中石油曹妃甸LNG終端也在冬季部分時間內維持了滿負荷或超負荷運行。即便如此,2017年冬季天然氣消費需求最強勁的京津冀地區仍需要從其他地區引進大量天然氣“保供”。