以下為研究報告摘要:

事件:美國聯邦儲備委員會當地時間9月18日宣布,將聯邦基金利率目標區間下調50個基點,超過市場預期的25個基點,聯邦基金利率目標區間降至4.75%至5.00%之間,降息力度超預期。這是美聯儲自2020年3月以來的首次降息,也標志著由貨幣政策緊縮周期向寬松周期的轉向,短期內有望降低項目融資成本,提高光儲項目收益率,利好新能源項目開發。

光伏風電:降息降低項目融資成本,刺激裝機需求。過去兩年加息周期大大提高了新能源項目建設融資成本,開發商通過提高PPA電價來轉移成本,根據彭博新能源財經數據,美國新增光伏和陸上風電項目的彭博新能源財經基準最低股本內部收益率8.5%-9.2%,推動美國風電和光伏裝機保持較高增速,光伏方面,根據SEIA和Wood Mackenzie數據,2023年美國的光伏裝機容量為32.4GW,同比增長51%,預計2024年美國光伏新增裝機將達到43.3GW,同比增長達34%。風電方面,2024H1美國新增風電裝機為1.97GW,其中二季度新增裝機增速為41%,預計2024年全年新增裝機為8.2GW,同比增長13.9%。近年來在IRA等政策刺激下,美國風光裝機保持高增,進入降息周期,風光項目開發融資成本進一步降低將刺激裝機需求。

儲能:降息將降低儲能項目融資成本,提高大儲項目內部收益率。美國大儲應用場景主要來自于調峰、調頻、峰谷套利以及輔助服務市場,其中加州儲能收入主要依靠峰谷套利、德州主要依靠輔助服務市場。2022年IRA政策首次提出獨立儲能享受稅收抵免,美國表前表后儲能裝機呈現爆發式增長,根據ACP數據,2024年上半年美國儲能并網裝機2.93GW,其中二季度同比增長62%,環比增長177%;根據Wood Mackenzie預測,2024年美國大儲預計新增裝機達11.1GW/31.6GWh,2024-2028年有望累計新增62.6GW/219GWh。2022年以來美聯儲連續加息11次,聯邦基金利率提高了525個基點,大儲項目的貸款比例較高,達到50%左右,因此降息能夠提高大儲項目內部收益率,提升儲能裝機需求。

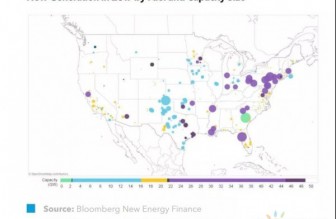

長期來看,美國新能源發展將受限。根據伯克利實驗室數據,截至2023年底有接近2600GW各類能源等待并網,其中太陽能1086GW,風電366GW,儲能1028GW。美國電網建設老舊,更新建設嚴重滯后,導致新能源積壓越發嚴重,消納困難,短期內很難解決,長期來看新能源發展將受限。

傳統能源:數據中心的快速發展推動傳統能源得到重視,長期看好天然氣發電和核電。近年來隨著美國人工智能和數據中心發展迅速,截至2024H1,美國數據中心容量為12GW,自2020年以來,美國的數據中心容量翻了一番,2022-2024年數據中心容量復合年增長率為21%。電力需求激增,同時數據中心對于電力需求的穩定性提出要求,根據EPRI預測,到2030年美國數據中心將消耗9%的發電量,是當前的2倍,根據EIA數據,從發電結構來看,美國天然氣發電量占比從2021年的37%上升到2023年的42%,天然氣發電將繼續擔任重要的角色,核電方面,3月份美國聯邦政府將提供15億美元貸款,歷史上首次重啟已關閉的Palisades核電站,隨著AI及數據中心對用電量需求及穩定性的提升,核電和氣電將在數據中心電力供應方面發揮更加重要的作用。